Vous êtes-vous déjà demandé si vous deviez plutôt investir dans un PEA ou sur une assurance-vie ?

Ces deux enveloppes fiscalement intéressantes constituent de bonnes solutions pour faire fructifier votre capital, puisque vous n’êtes pas imposé tant que vous ne retirez pas de capital.

Nous allons voir que le choix de privilégier l’une ou l’autre de ces enveloppes peut d’abord être fait sur des critères d’éligibilité, de capital, de diversification, ou d’objectif d’investissement.

Cependant, l’objectif de cet article est de définir la solution qui vous permettra de gagner le plus d’argent possible !

Vous verrez que dans certains cas, l’un des deux peut booster la performance de votre portefeuille !

Les principales différences

Le PEA et l’assurance-vie ont des caractéristiques différentes. Ce serait bien trop simple si vous deviez simplement vérifier quel support vous donne la meilleure performance !

La première différence entre les deux supports est la durée de détention minimale pour qu’ils atteignent leur maturité et donnent accès à leurs avantages fiscaux maximum : 5 ans pour le PEA et 8 ans pour l’assurance-vie.

Si vous investissez sur le long terme, ce critère n’est pas significatif.

Les deux enveloppes se distinguent ensuite par les sommes que vous pouvez y placer.

Sur un PEA, vous pouvez investir un maximum de 150 000 € (hors plus-values), tandis que les assurances-vie ne sont pas plafonnées.

Le nombre de PEA par personne est également limité, vous ne pouvez en posséder qu’un seul. A l’inverse, vous pouvez détenir autant de contrats d’assurance-vie que vous le souhaitez.

Les différences évoquées jusqu’ici sont plutôt anecdotiques pour des investisseurs qui ne possèdent pas un capital conséquent.

La distinction majeure et qui concerne tout le monde est relative aux valeurs éligibles.

En effet, au sein du PEA vous ne pouvez placer que des actions et des fonds (actifs ou passifs) constitués au minimum de 75 % de valeurs européennes.

Les valeurs que vous pouvez acheter dans une assurance-vie dépendent du contrat que vous possédez.

Selon les contrats, les fonds éligibles (actifs ou passifs, cotés ou non cotés en Bourse) ne sont pas les mêmes. Certains contrats permettent aussi d’investir dans des actions en direct, alors que d’autres non. Par contre, il n’y a aucune restriction relative à la zone géographique des titres.

Vous voyez que le choix du support d’investissement peut déjà être conditionné par plusieurs critères.

La question peut se poser si vous voulez investir dans une valeur éligible au PEA et à l’assurance-vie.

Un tracker éligible aux deux supports

Pour pouvoir vous apporter une réponse chiffrée en comparant les deux solutions, j’ai cherché un tracker (ou ETF) pouvant être placé dans un PEA et dans une assurance-vie (Linxea Avenir).

Le tracker en question est le suivant : Amundi CAC 40 UCITS ETF-C (ISIN : LU1681046931).

Voici ses caractéristiques principales (source : www.morningstar.fr) :

- Son objectif est de répliquer l’indice CAC40

- Son encours est proche du milliard d’euros, ce qui montre un fort intérêt des investisseurs et limite le risque de liquidation de l’ETF

- La réplication de l’indice est physique, donc la société de gestion achète directement les titres du CAC 40. Ce critère peut-être rassurant pour certains investisseurs, puisque cela supprime le risque de contrepartie lié au swap des trackers synthétiques. Cependant, la société de gestion mentionne qu’elle peut avoir recours au prêt de titre, ce qui constitue un autre risque

- Les dividendes sont capitalisés et donc automatiquement réinvestis dans l’ETF

- Les frais de gestion annuels sont de 0.25 %, ce qui est dans la moyenne

- Voici les principales sociétés qui composent le tracker, ainsi que ses répartitions sectorielle et géographique :

Source : www.amundi.fr

Quelle enveloppe offre les meilleures performances ?

Déterminons quelle enveloppe offre les meilleures performances en investissant sur ce tracker.

Partons des performances historiques du tracker depuis 2010 (elles sont indiquées nettes de frais de gestion du fonds). Ces données sont disponibles dans le Document d’Information Clé pour l’Investisseur (DICI), fourni par les sociétés de gestion des trackers :

Source : DICI LU1681046931

Imaginons que vous avez investi 1 000 € dans le tracker début 2010, d’un côté via un PEA et de l’autre via une assurance-vie.

Pour tenir compte des frais du PEA et de l’assurance-vie, considérons par exemple l’offre PEA de Boursorama et le contrat d’assurance-vie Linxea Avenir.

Voici les frais prélevés par ces prestataires :

- Boursorama

- Frais d’ordre : 5,50 € jusqu’à 1 000 € (offre Classic)

- Pas de frais de garde

- Linxea Avenir

- Frais de 0,1 % pour les transactions sur les ETF

- Frais de gestion annuels de 0,6 % sur les unités de compte

En partant de ces frais, d’un capital de 1 000 € et sachant que le tracker valait 41,63 € début janvier 2010 (source : www.investing.com), vous pouvez acheter les nombres de parts suivants :

- PEA Boursorama : vous ne pouvez acheter que des parts entières. Sur ce support, vous obtenez 23 parts (23 parts à 41,63 € plus 5,50 € de frais d'ordre donnent un total de 962,99 €).

- Assurance-vie Linxea Avenir : vous avez la possibilité d'acheter des fractions de parts. Pour que les deux solutions soient comparables, considérons que vous dépensez aussi 962,99 €. En tenant compte des frais de 0,1 %, vous obtenez alors 23,109 parts.

Les frais moins élevés de l’assurance-vie vous permettent de démarrer avec un poil plus de parts. Est-ce que cela va suffire à rendre l’assurance-vie plus intéressante que le PEA ?…

Vous avez certainement remarqué que l’assurance-vie prélève 0,6 % de frais de gestion annuels, alors qu’aucun frais n’est prélevé lorsque le tracker est détenu au travers du PEA.

Du fait de ces frais, le nombre de parts détenus dans l’assurance-vie diminue chaque année, tandis que celui détenu dans le PEA reste fixe.

Voilà ce qu’il se passe :

Alors que la différence de départ est infime, très rapidement la valorisation du capital investi sur le PEA se détache.

Sur la période allant de début 2010 à fin 2019, la différence finale est de plus de 11 % du capital initial (2 033 € avec le PEA et 1 923 € avec l’assurance-vie).

Cela vous paraît-il énorme ?

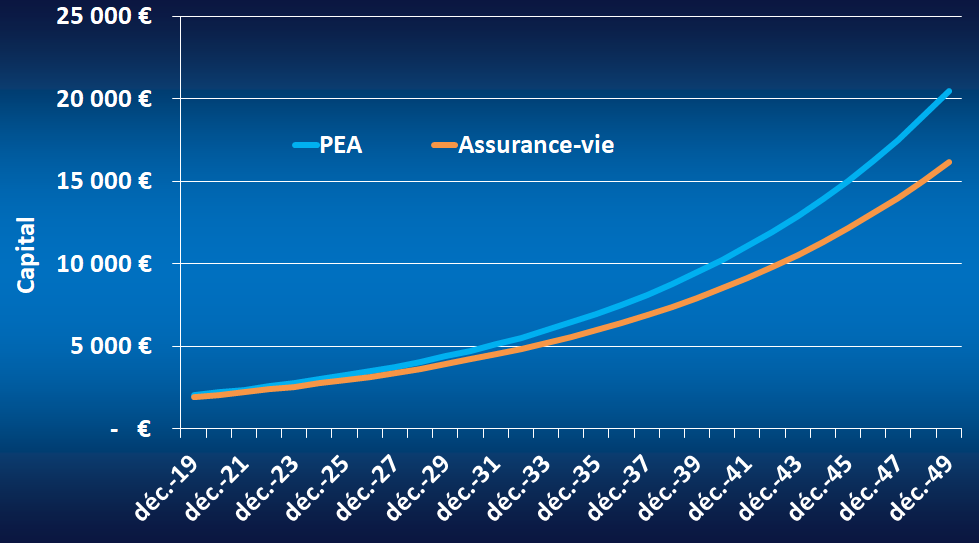

Voyez ce que cela donne si vous considérez une durée d’investissement plus longue, avec une performance annualisée du tracker de 8 % (la performance annualisée du CAC 40 avec réinvestissement des dividendes entre 1988 et 2019 a été de plus de 9 %, donc ce chiffre est plutôt conservateur) :

Plus la période est longue, plus l’écart se creuse. Au bout de 40 ans, la différence représente plus de 400 % de la mise de départ !

Le capital de départ de 1 000 € est multiplié par 20 avec le PEA (20 455 €) et par 16 avec l’assurance-vie (16 155 €).

Sur le long terme, il est donc beaucoup plus intéressant d’investir au travers d’un PEA, pour un même actif.

Bien sûr, ces calculs ne sont valables qu’avec les frais actuels du PEA Boursorama et de l’assurance-vie Linxea Avenir, mais le résultat reste le même tant que les frais sont du même ordre.

PEA vs Assurance-vie : la fiscalité

Les résultats obtenus précédemment représentent les sommes qui seraient disponibles sur les deux supports au bout de 40 années.

Pour déterminer le capital dont vous disposeriez effectivement, il faut encore prendre en compte la fiscalité.

Voici les taux de prélèvement qui seraient actuellement appliqués, en cas de rachat total :

- PEA :

- Impôt sur le revenu : 0 %

- Prélèvements sociaux : 17,2 % sur les gains

- Assurance-vie :

- Impôt sur le revenu : abattement de 4 600 €, puis 7,5 % sur les gains restants

- Prélèvements sociaux : 17,2 % sur les gains

Vous remarquez qu’en termes de fiscalité, le PEA est encore une fois plus intéressant que l’assurance-vie.

Si vous retirez une somme contenant moins de 4 600 € de gains, la fiscalité est la même. Par contre, si la part de gains est supérieur à 4 600 €, une imposition de 7,5 % est appliquée.

Dans notre exemple, le rachat total du contrat d’assurance-vie contient plus de 15 000 € de gain, donc plus de 10 000 € sont imposés à 7,5 %.

Au final, après déduction de la fiscalité, vous percevez les sommes suivantes :

- PEA : 17 109 € (3 346 € prélevés)

- Assurance-vie : 12 757 € (3 398 € prélevés)

Dans cet exemple, la fiscalité du PEA vous permet de gagner une cinquantaine d’euros par rapport à l’assurance-vie. L’écart serait évidemment plus grand avec des sommes plus importantes.

Conclusion

Si vous investissez dans des trackers éligibles aux deux enveloppes, prioriser le PEA peut significativement changer la performance de votre portefeuille à long terme. C’est donc le PEA qui peut le mieux vous aider à gagner en pouvoir d’achat.

Dans l’exemple traité, votre capital est soit multiplié par 17 avec le PEA, soit par 12 avec l’assurance-vie. La différence est énorme !

Bien entendu, cet exemple ne prend en compte que les aspects de frais et de fiscalité des deux supports. Lorsque vous construisez votre portefeuille d’investissement, vous devez prendre en compte d’autres critères tels que :

- La diversification : les valeurs éligibles au PEA et à l’assurance-vie sont différentes. La principale limite du PEA est qu’il ne peut contenir que des valeurs majoritairement européennes. Quant aux contrats d’assurances-vie, ils ont chacun leurs propres caractéristiques, mais beaucoup ne peuvent par exemple pas contenir d’actions en direct.

- Les objectifs d’investissements : si votre objectif d’investissement est de vous constituer un patrimoine successoral, mieux vaut privilégier l’assurance-vie, avec laquelle vous pouvez transmettre 152 500 € sans qu’ils ne soient imposés. Si par contre vous souhaitez faire fructifiez du capital pour votre retraite, nous avons vu qu’il est bon de privilégier le PEA, si la valeur dans laquelle vous investissez est éligibles aux deux supports.

- L’horizon d’investissement : vous avez pu remarquer que plus la durée d’investissement est longue, plus les frais prélevés par les assureurs grignotent la performance du portefeuille. Nous pouvons en conclure que plus l’horizon d’investissement est long, plus le PEA devient intéressant.

Hello,

S’il y a des actions françaises qui grimpent pas mal en ce moment, ce n’est pas toujours le cas. Pour le long ou moyen terme, les actions US sont bien plus intéressantes. En ces temps troublés, il faut miser sur les actions de l’économie digitale.

Mais cela demande plus de travail.